Nous vous donnons un aperçu utile des deux principales réglementations en matière de publication d’informations sur le développement durable au Royaume-Uni et dans l’UE, des professionels qu’elles concernent et des principales différences entre elles.

Qu’est-ce que le SDR et le SFDR ?

La Sustainable Disclosure Regulation (SDR) du Royaume-Uni et la Sustainable Finance Disclosure Regulation (SFDR) de l’UE sont toutes deux des réglementations relatives à la divulgation d’informations sur le développement durable à l’intention des acteurs des marchés financiers.

-

Les UK SDR, dirigée par la Financial Conduct Authority (FCA) du Royaume-Uni, vise à fournir aux investisseurs des informations plus complètes, plus cohérentes et plus comparables sur le développement durable de la part des émetteurs et des gestionnaires d’investissement.

Le règlement s’applique aux émetteurs d’obligations et d’actions cotées sur un marché réglementé britannique et aux gestionnaires d’investissement basés au Royaume-Uni.

-

Les SFDR DE L’UE,dirigée par la Commission européenne, définit des exigences en matière d’information sur le développement durable pour les acteurs des marchés financiers, tels que les entreprises d’investissement et les compagnies d’assurance et de réassurance.

La SFDR s’applique aux entités établies dans l’UE et s’étend aux produits commercialisés dans l’UE, quel que soit le lieu d’implantation de l’entité.

Ainsi, le SDR britannique ne s’applique qu’aux entreprises basées au Royaume-Uni, tandis que le SFDR européen s’applique aux entreprises basées dans l’UE et aux entités qui commercialisent des produits dans l’UE. Un grand nombre d’entreprises devront donc examiner l’applicabilité des exigences britanniques et européennes.

Quels sont les objectifs de ces règlementations ?

Le SDR du Royaume-Uni et le SFDR de l’UE sont tous deux conçus pour :

-

renforcer la confiance et l’intégrité dans les instruments durables pour lutter contre l’écoblanchiment

-

accroître la transparence et l’information sur les produits et les investissements de la finance durable

-

donner aux investisseurs plus d’informations pour qu’ils puissent prendre des décisions d’investissement éclairées.

Quelles sont les principales différences entre la SDR et la SFDR ?

Bien que le SDR soit généralement considéré comme la réponse du Royaume-Uni au SFDR de l’UE, les deux régimes sont loin d’être alignés. Nous présentons ci-dessous quelques-unes des principales différences.

1. Classification et labels de l’investissement durable

L’objectif est de lutter contre l’écoblanchiment. La FCA s’attaque aux “affirmations exagérées, trompeuses ou non fondées” concernant les produits d’investissement durable.

Les informations destinées aux consommateurs ont pour but d’aider les investisseurs à comprendre les principales caractéristiques d’un produit d’investissement en matière de développement durable.

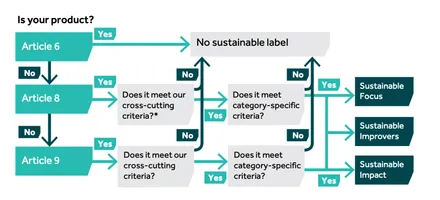

🔍 La SDR du Royaume-Uni a proposé trois étiquettes (focus, impact, amélioration) qui ne correspondent pas aux trois catégories de la SFDR (articles 6, 8 et 9).

a) SDR

Dans le cadre de la SDR, les produits financiers seront étiquetés en fonction de leur intentionnalité et de leur niveau d’investissement durable. La SDR offre plus de clarté aux fonds dans la détermination de leur label approprié et offrira potentiellement aux investisseurs plus de certitude dans la sélection des fonds qui reflètent leurs préférences.

Les trois labels sont conçus de manière à ne pas être hiérarchisés et à refléter les souhaits des différentes préférences des consommateurs, comme indiqué ci-dessous :

-

L’accent sur le développement durable – Actifs dont l’activité est principalement axée sur l’environnement ou la durabilité sociale.

Ce label indique que le fonds maintient un niveau élevé de durabilité dans le profil des actifs (il devrait investir au moins 70 % dans des actifs durables, comme le suggère le document de consultation).

-

Améliorations durables – Actifs qui ne sont peut-être pas durables aujourd’hui, mais qui visent à avoir un impact environnemental ou social positif à l’avenir.

Ce label est le plus nouveau et introduit l’idée d’une “intendance” de la part du gestionnaire d’actifs afin d’apporter une amélioration “mesurable” à la performance ESG sous-jacente.

-

Impact durable – Actifs qui investissent dans des problèmes concrets et qui apportent des contributions concrètes et mesurables à des résultats durables sur le plan environnemental ou social.

Ce label inclut des produits dont l’objectif est de parvenir à un résultat durable spécifique, sans qu’un investissement durable minimum soit requis.

b) SFDR

Selon le système de classification de la SFDR, un fonds sera classé dans les catégories 6, 8 ou 9, en fonction de ses caractéristiques et de son niveau de durabilité. Les catégories de la SFDR ne sont pas des étiquettes, mais représentent plutôt des niveaux d’information que le fonds doit fournir.

-

Article 6 : Fonds sans champ d’application du développement durable

-

Article 8 : Fonds promouvant des caractéristiques environnementales ou sociales

-

Article 9 : Fonds dont l’objectif est l’investissement durable

| Classification SFDR | Description | Alignement sur la SDR |

|---|---|---|

| Article 6 | Les fonds qui n’intègrent pas la durabilité dans leur processus d’investissement. | Ne répond pas aux critères d’obtention du label. |

| Article 8 | Les fonds qui promeuvent l’investissement durable, mais ce n’est pas un objectif principal. | Les fonds “Sustainable Focus” et “Sustainable Improver” dépasseraient les critères de l’article 8. |

| Article 9 | Fonds dont l’objectif principal est l’investissement durable. | Les fonds d’impact durable dépasseraient les critères de l’article 9. |

Les labels de la FCA couvrent différents objectifs d’investissement, alors que les trois catégories de la SFDR suggèrent une hiérarchie de durabilité. Il existe un ensemble minimum de critères pour chaque label SDR (contrairement à la SFDR) : par exemple, un fonds “focus” doit s’engager à investir au moins 70 % dans des actifs durables.

La FCA, reconnaissant que les entreprises peuvent déjà avoir mis en œuvre la SFDR, montre comment l’une peut correspondre à l’autre dans sondocument de consultation.

Comme vous l’avez vu, ce n’est pas si évident ! Une entreprise peut avoir un produit d’investissement classé dans la catégorie de l’article 8 ou 9 de la SFDR, mais qui ne répond pas aux critères de qualification des labels d’investissement de la SDR. Cela pourrait créer une certaine confusion sur le marché, un produit étant considéré comme durable selon un régime, mais pas selon un autre.

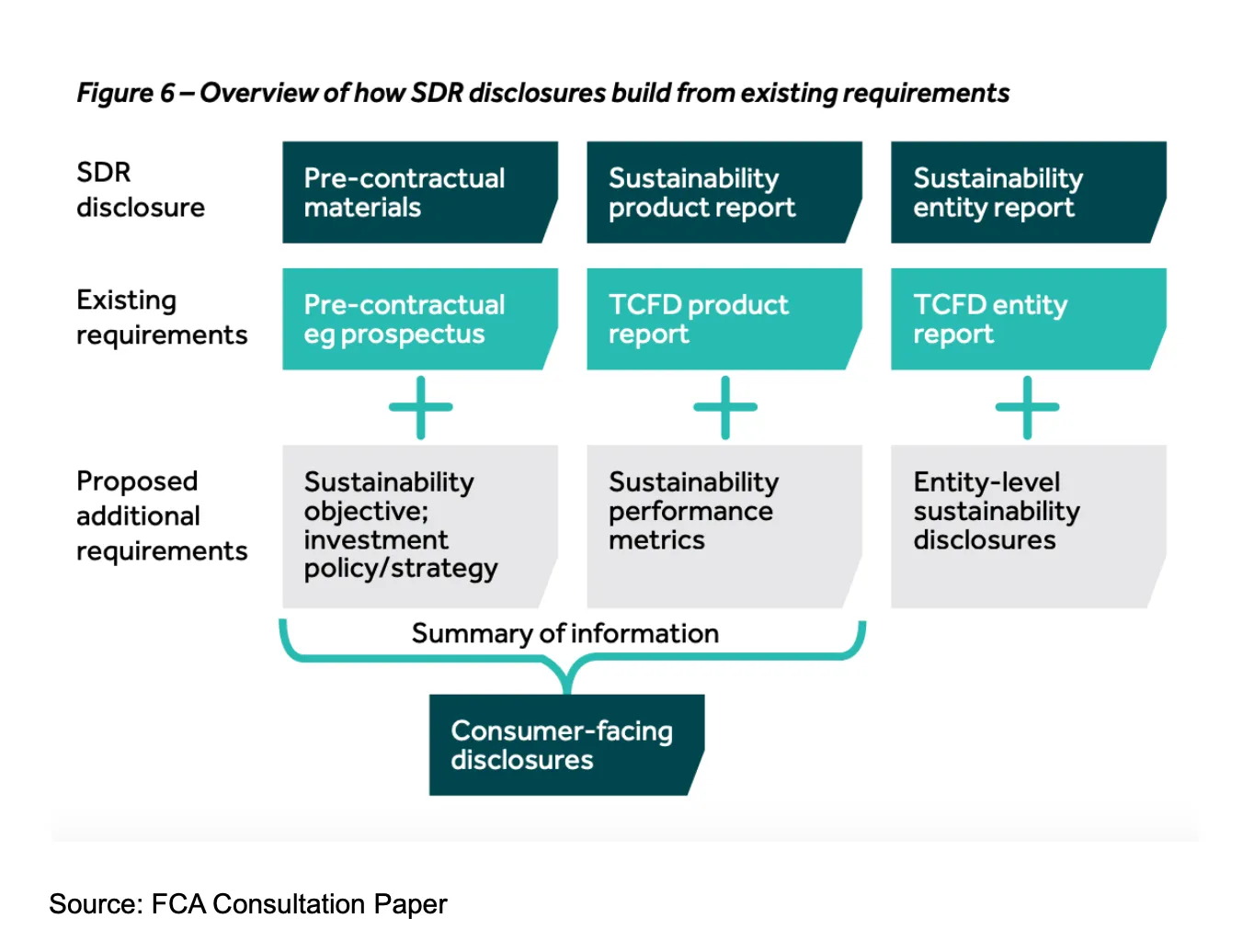

2. Informations sur le développement durable

La proposition britannique diffère de la SFDR en ce qui concerne la détermination du caractère durable ou non des investissements :

-

Le SDR ne contient pas de test “do no significant harm” (ne pas causer de préjudice important). Ce critère pourrait être introduit ultérieurement, mais pour l’instant, la FCA le considère comme trop restrictif.

-

La SDR ne fait pas non plus référence à l’alignement de la taxonomie. Nous espérons que cela changera lorsque la taxonomie britannique sera élaborée.

-

Le SDR ne fait aucune référence à la déclaration des principaux indicateurs d’impact négatif (PAI).

🔍 La FCA cherchera à développer des informations quantitatives sur les KPI basées, entre autres, sur les normes de la TCFD et de l’ISSB.

Les principales différences en bref

| Les entreprises qui publient des informations sur les produits dans le cadre de la SFDR devront… | Les propositions de SDR l’exigent-elles ? |

|---|---|

| Objectif d’investissement durable ; caractéristiques E ou S du produit | Oui – Principe 1 : objectif de durabilité |

| Suivi de l’objectif de durabilité ; caractéristiques E ou S (indicateurs de durabilité) | Oui – Principe 3 : ICP |

| DNSH | Non |

| Principales incidences négatives | Non |

| Stratégie d’investissement | Oui – Principe 2 : politique et stratégie d’investissement |

| Allocation d’actifs/proportion d’investissements qui favorisent les caractéristiques E ou S (y compris l’utilisation de produits dérivés) | Oui – Principe 2 : politique et stratégie d’investissement |

| Alignement de la taxonomie | Non |

| Méthodologies, sources et traitement des données, limites des méthodologies et des données | Oui – Partie B du rapport sur le développement durable |

| Diligence raisonnable | Oui – Principe 4 : gouvernance et ressources |

| Politiques d’engagement (lorsqu’elles font partie de la stratégie) | Oui – Principe 5 : gestion |

| Critères de référence | Oui – Principe 2 : politique et stratégie d’investissement |

| Mesure dans laquelle les caractéristiques E ou S/l’objectif d’investissement durable ont été atteints (performance des indicateurs de durabilité) | Oui – Principe 3 : ICP |

| Proportions d’investissements (par exemple, les investissements les plus importants ; ceux qui ont atteint les caractéristiques E ou S/répondent à l’objectif ; ceux dans les différents secteurs et sous-secteurs économiques ; alignés sur la taxonomie) | Non |

| Performance par rapport à l’indice de référence désigné | Oui – Principe 3 : ICP (par exemple, lorsqu’un critère de référence a été désigné comme indicateur de performance) |

| Comparaison historique | Oui – Partie B du rapport sur le développement durable |

| Informations sur les options d’investissement sous-jacentes | Non |

Quand le SDR sera-t-il mis en place ?

Le SDR britannique entrera en vigueur douze mois après l’entrée en vigueur de la directive. après la publication des règles définitives. Celles-ci sont attendues pour le premier semestre 2023, ainsi que des clarifications sur l’écoblanchiment sous la forme d’une déclaration de politique générale.

Toutefois, la clarification sur l’écoblanchiment entrera en vigueur immédiatement. Les fonds qui font actuellement des déclarations en matière de développement durable ou d’ESG peuvent souhaiter revoir leurs messages marketing avant le mois de juin afin de s’assurer qu’ils sont clairs, équitables et non trompeurs.

À partir de juillet 2024, la RFS commencera par imposer des exigences en matière d’étiquetage, de marketing, d’informations précontractuelles et d’informations destinées aux clients. Il s’ensuivra un déploiement échelonné d’exigences supplémentaires en matière d’information, en commençant par les plus grandes entreprises.

Les règles de classification et d’étiquetage des investissements entreraient en vigueur provisoirement à partir du 30 juin 2024 pour les entreprises du champ d’application (autres que les gestionnaires de portefeuille) et du 30 décembre 2024 pour les gestionnaires de portefeuille qui satisfont au test des 90 % : lorsque 90 % ou plus de la valeur des produits constitutifs remplissent les conditions requises pour l’obtention d’un label.

Notamment, l’utilisation de labels est facultative même pour les fonds destinés aux investisseurs de détail, et peut être utilisée pour les fonds destinés aux investisseurs institutionnels.

Un croisement limité entre les règlementations

Le niveau global de convergence entre la SFDR et la SDR pourrait être inférieur à ce que le marché aurait espéré. En ce qui concerne l’optimisation des efforts de mise en conformité de la SFDR et de la SDR, il n’y a qu’un croisement limité.

Découvrez comment Sweep peut vous aider se conformer aux réglementations et atteindre vos objectifs climatiques